steuerschonend

Arbeitnehmerveranlagung – Lohnsteuerausgleich – Steuerausgleich – Holen Sie sich ihr Geld vom Finanzamt zurück – Teil 2

In dem folgenden Artikel wollen wir Ihnen einige Möglichkeiten aufzeigen, wie Sie legal beim Lohnsteuerausgleich Schlupflöcher ausnutzen können.

Dem Normalbürger ist es leider nicht möglich, sein Geld “steuerschonend” in der Karibik oder in Liechtenstein anzulegen. Davon abgesehen, wollen wir ausschließlich legale Wege aufzeigen, wie Sie sich Geld bei der Arbeitnehmerveranlagung zurückholen können.

Was Sie alles von der Steuer absetzen können ….

Sonderausgaben

Diese hat praktisch jeder von uns. Sonderausgaben sind zum Beispiel private Zusatzversicherungen, wie Kranken-, Lebens-, Renten- und Unfallversicherungen oder die Pensionskasse.

Weiters können Sie die Kosten für Wohnraumbeschaffung und Wohnraumsanierung als Sonderausgabe geltend machen. Es ist zu berücksichtigen, dass es sich bei diesen Sonderausgaben um sogenannte Topf-Sonderausgaben handelt, welche je nach Familiensituationen einen Höchstbetrag haben.

Der Kirchenbetrag kann bis zu einer Summe von 100€ steuermindernd geltend gemacht werden.

Sonderausgaben ohne Höchstbetrag sind freiwillige Weiterversicherung in der gesetzlichen Pensionsversicherung und der Nachkauf von Versicherungszeiten.

Werbungskosten

Bei Werbungskosten handelt es sich um Ausgaben, welche unmittelbar mit Ihrer beruflichen Tätigkeit zusammenhängen und zur Erlangung oder Sicherung eines Jobs dienen. Wollen Sie solche abschreiben, müssen diese den Betrag von Euro 132,– übersteigen, weil dieser Betrag wird sowieso automatisch als Werbungskostenpauschale berücksichtigt. Mit den Werbungskosten haben Sie eine große Möglichkeit, Geld vom Finanzamt zurückzuholen.

Folgend einige Beispiele für Werbungskosten:

Berufsbekleidung inkl. deren Reinigung, Arbeitsmittel, Fachliteratur, Fortbildungskosten, Ausbildungskosten, Beiträge bei der Gewerkschaft, Kosten einer beruflich bedingten doppelten Haushaltsführung, Kosten für die Umschulung in einen neuen Beruf, etc.

Unter die Werbungskosten fällt auch die Pendlerpauschale. Diese können Sie beantragen, wenn Sie einen weiten oder beschwerlichen Weg zur Arbeit haben.

Außergewöhnliche Belastungen

Unter außergewöhnliche Belastungen fallen nicht-alltägliche Ausgaben wie zum Beispiel Krankheitskosten, Kosten für Begräbnis, Kosten der Kinderbetreuung bei Alleinerziehern, Pflegeheim, und so weiter. Bei diesen außergewöhnlichen Belastungen ist zu beachten, dass ein gewisser Selbstbehalt (ca. ein Brutto-Monatsgehalt) abzuziehen ist.

Aussergewöhnliche Belastungen ohne Abzug eines Selbstbehalts sind etwa Katastrophenschäden, Zusatzkosten bei Behinderungen, Kosten der auswärtigen Berufsausbildung eines Kindes, usw.

Weitere Informationen und Tipps finden Sie zum Beispiel in der Broschüre – AK-10 Schritte oder direkt unter www.akwien.at .

Eine Arbeitnehmeranlagung kann man für maximal 5 Jahre rückwirkend durchführen. Holen Sie sich Ihr Geld zurück, bevor es zu spät ist.

Arbeitnehmerveranlagung – Lohnsteuerausgleich – Steuerausgleich – Holen Sie sich ihr Geld vom Finanzamt zurück – Teil 1

Jedes Jahr verschenken viele österreichische Steuerzahler bares Geld, weil sie keine Arbeitnehmerveranlagung durchführen und sich die zu viel bezahlte Lohnsteuer nicht rechtzeitig vom Finanzamt zurückholen.

Sofern es sich beim Antrag auf die Arbeitnehmerveranlagung um keine Pflichtveranlagung handelt, kann man dabei nur gewinnen. Im Falle eines negativen Einkommenssteuerbescheides kann man den Antrag im Wege der Berufung zurückziehen, eine mögliche Forderung zur Nachzahlung kann somit nur beim Versäumen der Berufungsfrist zum Tragen kommen. Ein Musterbrief für eine Berufung wird von der Arbeiterkammer zum Download angeboten.

In speziellen Fällen muss eine Pflichtveranlagung durchgeführt werden. Ob Sie davon betroffen sind oder nicht, entnehmen sie am besten dem Steuerbuch für das zu veranlagende Jahr, welches online unter den Publikationen des BMF (Bundesministerium für Finanzen) zu finden ist.

Für die Durchführung der Arbeitnehmerveranlagung, stehen 2 Möglichkeiten zur Verfügung:

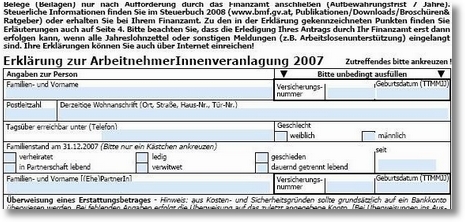

– Lohnsteuerausgleich via Formular L1 auf Papier

– Lohnsteuerausgleich mittels Computer und Internet via FinanzOnline

Einen Antrag für die Arbeitnehmerveranlagung (Formular L1) können Sie sich von Ihrem Wohnsitzfinanzamt holen oder zum Ausdrucken aus dem Internet hier herunterladen.

Bevorzugen Sie es, den jährlichen Lohnsteuerausgleich bzw. die Arbeitnehmerveranlagung online durchzuführen, müssen Sie sich mit Ihren Zugangsdaten oder einer Bürgerkarte auf der Seite https://finanzonline.bmf.gv.at/ anmelden. Sollten Sie noch keine Zugangsdaten angefordert haben, können Sie dies ebenfalls unkomliziert bei FinanzOnline erledigen. Mittels RSA-Brief bekommt man im Regelfall innerhalb weniger Tage die Zugangscodes mit der Post.

Wir empfehlen Ihnen, die Arbeitnehmerveranlagung Online durchzuführen. Erfahrungsgemäß werden Anträge, die online eingereicht wurden, schneller bearbeitet, als jene, die via Papierformular am Finanzamt persönlich abgegeben wurden. Für Sie bedeutet dies, dass Sie im Falle einer Steuergutschrift – und davon wollen wir einmal ausgehen – das Geld wieder schneller auf Ihrem Konto zur Verfügung haben. Ausserdem haben Sie bei der Online-Variante FinanzOnline die Möglichkeit, über die Funktion “Steuerberechnung” Ihre Steuern und Abgaben völlig anonym berechnen lassen.

In einem weiteren Bericht werden wir Ihnen einige der wichtigsten Absetzmöglichkeiten aufzeigen.

Wer immer über unsere aktuellen Beiträge informiert sein möchte, kann sich über den Email-Infodienst kurze Benachrichtigungen über neue Artikel zusenden lassen. Ihre Privatsphäre ist uns sehr wichtig, es werden keine Daten an Dritte weitergegeben. Eine Abmeldung ist jederzeit möglich.