Finanzamt

13. Familienbeihilfe soll in Österreich Anfang November ausbezahlt werden

Ende September, kurz vor der Nationalratswahl, habe sich die Parteien im Parlament zusammengerauft, und den VP-Antrag zur Erhöhung der Familienbeihilfe abgesegnet. Somit bekommen alle Familien in Österreich die Kinderbeihilfe vom Finanzamt ein 13. Mal ausbezahlt.

Für das heurige Jahr 2008 wird diese Beihilfe rückwirkend gewährt. Laut Information vom BMGFJ wird voraussichtlich Anfang November 2008 eine Extrazahlung in der Höhe der bereits im September ausbezahlten Familienbeihilfe durchgeführt.

(Foto: aboutpixel.de © Robert Marggraff)

Familien in Österreich können sich über das zusätzliche Geld freuen. Ein eigener Antrag für diese 13. Familienbeihilfe ist nicht notwendig; die Auszahlung erfolgt automatisch.

Geld vom Finanzamt zurückholen – Ihre eigene Steuerreform

Schenken Sie kein Geld her!

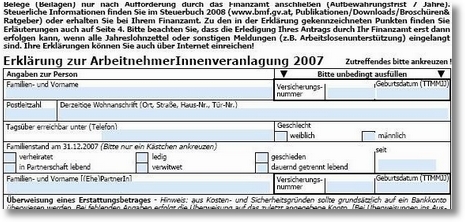

Laut aktuellen Zeitungsberichten haben über 800.000 Österreicher ihre Arbeitnehmerveranlagung für 2007 noch nicht durchgeführt.

Im Durchschnitt bekommt jeder ca. 186 Euro zurück. Zusammen sind das nicht ganz 150 Millionen Euro, auf die die Steuerzahler verzichten würden.

Sollten Sie auch einer der 800.000 sein, so lesen Sie noch schnell die Tipps von unseren Berichten zur Arbeitnehmerveranlagung. Zu finden unter:

Arbeitnehmerveranlagung – Teil1

Arbeitnehmerveranlagung – Teil2

Arbeitnehmerveranlagung – Teil3

Dann schnell auf finanzonline.at und holen sich Ihr Geld vom Finanzminister zurück.

Erbschaftsteuer und Schenkungssteuer wurden per 1.8.2008 abgeschafft

Die Erbschaftssteuer und Schenkungssteuer ist ab heute, 1. August 2008 Geschichte.

Jeder, der ab 1. August 2008 eine Erbschaft macht oder eine größere Schenkung bekommt, muss diese nun nicht mehr versteuern.

Dazu gekommen ist es dadurch, dass der Verfassungsgerichtshof die Steuer wegen grober Ungleichbehandlung von Immobilien und Geldvermögen gekippt hat. Weil die ÖVP eine Reparatur ablehnte, ist die Erbschafts- und Schenkungssteuer gestern ausgelaufen. Trotzdem muss eine Erbschaft oder eine größere Schenkung den Finanzbehörden innerhalb von drei Monaten gemeldet werden. Versteuern muss man aber nichts mehr. Schenkungen von Familienmitgliedern ab 50.000,– Euro, von allen anderen Personen, wenn der Wert binnen fünf Jahren 15.000,– Euro übersteigt, sind zu melden. Sie haben die Möglichkeit, die Meldung via Internet über FinanzOnline durchzuführen.

Für Grundstücke muss aber weiterhin Grunderwerbssteuer bezahlt werden. Als Bemessungsgrundlage dafür dient der Einheitswert.

Dem Finanzminister entgehen durch die Abschaffung der Erbschafts- und Schenkungssteuer jährlich rund 100 Millionen Euro.

Pendlerpauschale und Kilometergeld per 1. Juli 2008 erhöht

Die Pendler treffen die gestiegenen Treibstoffpreise besonders hart. Nun hat die österreichische Regierung reagiert und die Pendlerpauschale um 15 Prozent und das amtliche Kilometergeld um 12 Prozent erhöht.

Wie wirkt sich die Pendlerpauschale aus?

Durch die Pendlerpauschale bezahlt der Arbeitnehmer weniger Lohnsteuer, wodurch am Monatsende mehr auf das Konto kommt.

Wer hat Anspruch auf die Pendlerpauschale?

Man unterscheidet zwischen kleiner Pendlerpauschale und der großen Pendlerpauschale. Die Definitionen sind wie folgt:

- Wer seinen Arbeitsplatz mit dem öffentlichen Verkehrsmittel erreichen kann, erhält ab 20 Kilometer Arbeitsweg die kleine Pendlerpauschale.

- Wenn die Benützung von öffentlichen Verkehrsmitteln an mehr als der Hälfte aller Arbeitstage unmöglich oder wegen schlechter Fahrplanverbindungen unzumutbar ist, so erhält man bereits ab 2 Kilometer Arbeitsweg die große Pendlerpauschale mit den höheren Richtsätzen gegenüber der kleinen Pendlerpauschale.

Unser Tipp für Sie:

Überprüfen Sie, ob Sie Anspruch auf die Pendlerpauschale haben. Falls ja, füllen Sie noch heute das Antragsformular L34 aus.

Steuererklärung online erledigen – Finanzamt Jahresausgleich

Viele von uns kennen den jährlichen Aufwand für die Steuererklärung: Alle notwendigen Unterlagen zu sammeln und ein Formular vom Finanzamt ausfüllen. Wenn Sie “online” sind, so können Sie diesen Akt bequem bei FinanzOnline Ihre Steuererklärung auf elektronischem Wege beim Finanzamt einreichen. Sollten Sie bisher noch keinen Jahresausgleich gemacht haben und sind aber berufstätig, dann wird es höchste Zeit, dass Sie sich Geld vom Finanzminister zurückholen. Für die letzten 5 Jahre können Sie Ihre Steuererklärung rückwirkend erledigen. Auf dem elektronischen Weg funktioniert dies seit 2004.

Wenn Sie den Behördenweg elektronisch abwickeln wollen, so benötigen Sie nur einen Zugang zu Finanz-Online, eine Verbindung zum Internet und mit Ihrem Webbrowser wechseln Sie auf die BMF-Homepage oder besser direkt unter https://finanzonline.bmf.gv.at .

Sollten Sie bisher noch keinen Zugang zu FinanzOnline gehabt haben, so können Sie sich online registrieren. Nach einigen Tagen bekommen Sie per Rsa-Brief Ihre Zugangsdaten zugesendet.

Für all jene, die das “alte” Papierformular kennen, wird die Online-Variante kein Problem darstellen. Die Online-Formulare unterscheiden sich unwesentlich von den gedruckten Vorlagen. Sobald Sie alle Daten eingegeben haben, können Sie Ihre Steuererklärung am Server vom BMF abspeichern. Ein tolles Features ist die Sofortberechnung der voraussichtlichen Steuer und Sie sehen sofort, wieviel Geld Sie vom Finanzminister zurückbekommen. Die Daten nochmals kurz checken und absenden. Die nachfolgende Prozedere erfolgt wie üblich auf dem Postweg.

Ein Tipp noch am Schluß: Damit Sie das Maximum herausholen, sollten Sie sich vorher ein wenig mit dem Ratgeber “Steuer sparen 2008” von der Arbeiterkammer beschäftigen.

Arbeitnehmerveranlagung – Lohnsteuerausgleich – Steuerausgleich – Geld sparen bei Katastrophen

Heuer haben uns schon mehrere schwere Stürme mit Orkanstärke heimgesucht. Diese Stürme haben bei uns in Österreich schwere Schäden angerichtet.

Für solche Katastrophen steht für die betroffenen Opfer in Österreich der Katastrophenfonds des Bundes – 2008 sind es 82 Millionen Euro – bereit.

Sie haben die Möglichkeit zur Geltendmachung einer aussergewöhnlichen Belastung gem. EStG. Das ganze ohne Selbstbehalt.

Das bedeutet, dass Sie Kosten für die Beseitigung von Katastrophenschäden geltend machen können. Dazu gehören zum Beispiel folgende Kosten:

Entfernung von entwurzelter Bäume, Beseitigung von Wasser- und Sommersachen, Beseitigung von Sperrmüll, etc.

Weiters können Sie Kosten für die Reparatur und Sanierung beschädigter Gegenstände absetzen. Beispiele hierfür sind Reparaturen von weiter nutzbaren Wohnhäusern bzw. Wohnungen, Ausmalen, Erneuerung des Verputzes, Reparatur von Zäunen, Reparatur beschädigter Autos, Dachreparaturen, usw.

(Bild: aboutpixel.de © smooch)

Die dritte Kategorie entspricht den Kosten für die Ersatzbeschaffung durch die Katastrophe zerstörter Gegenstände. Hierzu gehören zum Beispiel der erforderliche Neubau des gesamten Wohngebäudes oder Teile davon, Neuanschaffung von Einrichtungsgegenständen, Neukauf von Kleidung, Geschirr, etc.

Wichtig ist bei diesen Katastrophenschäden, dass Sie dem Finanzamt die Aufzeichnungen von der Schadenserhebung durch die Gemeinde vorlegen können.

Arbeitnehmerveranlagung – Lohnsteuerausgleich – Steuerausgleich – Holen Sie sich ihr Geld vom Finanzamt zurück – Teil 2

In dem folgenden Artikel wollen wir Ihnen einige Möglichkeiten aufzeigen, wie Sie legal beim Lohnsteuerausgleich Schlupflöcher ausnutzen können.

Dem Normalbürger ist es leider nicht möglich, sein Geld “steuerschonend” in der Karibik oder in Liechtenstein anzulegen. Davon abgesehen, wollen wir ausschließlich legale Wege aufzeigen, wie Sie sich Geld bei der Arbeitnehmerveranlagung zurückholen können.

Was Sie alles von der Steuer absetzen können ….

Sonderausgaben

Diese hat praktisch jeder von uns. Sonderausgaben sind zum Beispiel private Zusatzversicherungen, wie Kranken-, Lebens-, Renten- und Unfallversicherungen oder die Pensionskasse.

Weiters können Sie die Kosten für Wohnraumbeschaffung und Wohnraumsanierung als Sonderausgabe geltend machen. Es ist zu berücksichtigen, dass es sich bei diesen Sonderausgaben um sogenannte Topf-Sonderausgaben handelt, welche je nach Familiensituationen einen Höchstbetrag haben.

Der Kirchenbetrag kann bis zu einer Summe von 100€ steuermindernd geltend gemacht werden.

Sonderausgaben ohne Höchstbetrag sind freiwillige Weiterversicherung in der gesetzlichen Pensionsversicherung und der Nachkauf von Versicherungszeiten.

Werbungskosten

Bei Werbungskosten handelt es sich um Ausgaben, welche unmittelbar mit Ihrer beruflichen Tätigkeit zusammenhängen und zur Erlangung oder Sicherung eines Jobs dienen. Wollen Sie solche abschreiben, müssen diese den Betrag von Euro 132,– übersteigen, weil dieser Betrag wird sowieso automatisch als Werbungskostenpauschale berücksichtigt. Mit den Werbungskosten haben Sie eine große Möglichkeit, Geld vom Finanzamt zurückzuholen.

Folgend einige Beispiele für Werbungskosten:

Berufsbekleidung inkl. deren Reinigung, Arbeitsmittel, Fachliteratur, Fortbildungskosten, Ausbildungskosten, Beiträge bei der Gewerkschaft, Kosten einer beruflich bedingten doppelten Haushaltsführung, Kosten für die Umschulung in einen neuen Beruf, etc.

Unter die Werbungskosten fällt auch die Pendlerpauschale. Diese können Sie beantragen, wenn Sie einen weiten oder beschwerlichen Weg zur Arbeit haben.

Außergewöhnliche Belastungen

Unter außergewöhnliche Belastungen fallen nicht-alltägliche Ausgaben wie zum Beispiel Krankheitskosten, Kosten für Begräbnis, Kosten der Kinderbetreuung bei Alleinerziehern, Pflegeheim, und so weiter. Bei diesen außergewöhnlichen Belastungen ist zu beachten, dass ein gewisser Selbstbehalt (ca. ein Brutto-Monatsgehalt) abzuziehen ist.

Aussergewöhnliche Belastungen ohne Abzug eines Selbstbehalts sind etwa Katastrophenschäden, Zusatzkosten bei Behinderungen, Kosten der auswärtigen Berufsausbildung eines Kindes, usw.

Weitere Informationen und Tipps finden Sie zum Beispiel in der Broschüre – AK-10 Schritte oder direkt unter www.akwien.at .

Eine Arbeitnehmeranlagung kann man für maximal 5 Jahre rückwirkend durchführen. Holen Sie sich Ihr Geld zurück, bevor es zu spät ist.

Arbeitnehmerveranlagung – Lohnsteuerausgleich – Steuerausgleich – Holen Sie sich ihr Geld vom Finanzamt zurück – Teil 1

Jedes Jahr verschenken viele österreichische Steuerzahler bares Geld, weil sie keine Arbeitnehmerveranlagung durchführen und sich die zu viel bezahlte Lohnsteuer nicht rechtzeitig vom Finanzamt zurückholen.

Sofern es sich beim Antrag auf die Arbeitnehmerveranlagung um keine Pflichtveranlagung handelt, kann man dabei nur gewinnen. Im Falle eines negativen Einkommenssteuerbescheides kann man den Antrag im Wege der Berufung zurückziehen, eine mögliche Forderung zur Nachzahlung kann somit nur beim Versäumen der Berufungsfrist zum Tragen kommen. Ein Musterbrief für eine Berufung wird von der Arbeiterkammer zum Download angeboten.

In speziellen Fällen muss eine Pflichtveranlagung durchgeführt werden. Ob Sie davon betroffen sind oder nicht, entnehmen sie am besten dem Steuerbuch für das zu veranlagende Jahr, welches online unter den Publikationen des BMF (Bundesministerium für Finanzen) zu finden ist.

Für die Durchführung der Arbeitnehmerveranlagung, stehen 2 Möglichkeiten zur Verfügung:

– Lohnsteuerausgleich via Formular L1 auf Papier

– Lohnsteuerausgleich mittels Computer und Internet via FinanzOnline

Einen Antrag für die Arbeitnehmerveranlagung (Formular L1) können Sie sich von Ihrem Wohnsitzfinanzamt holen oder zum Ausdrucken aus dem Internet hier herunterladen.

Bevorzugen Sie es, den jährlichen Lohnsteuerausgleich bzw. die Arbeitnehmerveranlagung online durchzuführen, müssen Sie sich mit Ihren Zugangsdaten oder einer Bürgerkarte auf der Seite https://finanzonline.bmf.gv.at/ anmelden. Sollten Sie noch keine Zugangsdaten angefordert haben, können Sie dies ebenfalls unkomliziert bei FinanzOnline erledigen. Mittels RSA-Brief bekommt man im Regelfall innerhalb weniger Tage die Zugangscodes mit der Post.

Wir empfehlen Ihnen, die Arbeitnehmerveranlagung Online durchzuführen. Erfahrungsgemäß werden Anträge, die online eingereicht wurden, schneller bearbeitet, als jene, die via Papierformular am Finanzamt persönlich abgegeben wurden. Für Sie bedeutet dies, dass Sie im Falle einer Steuergutschrift – und davon wollen wir einmal ausgehen – das Geld wieder schneller auf Ihrem Konto zur Verfügung haben. Ausserdem haben Sie bei der Online-Variante FinanzOnline die Möglichkeit, über die Funktion “Steuerberechnung” Ihre Steuern und Abgaben völlig anonym berechnen lassen.

In einem weiteren Bericht werden wir Ihnen einige der wichtigsten Absetzmöglichkeiten aufzeigen.

Wer immer über unsere aktuellen Beiträge informiert sein möchte, kann sich über den Email-Infodienst kurze Benachrichtigungen über neue Artikel zusenden lassen. Ihre Privatsphäre ist uns sehr wichtig, es werden keine Daten an Dritte weitergegeben. Eine Abmeldung ist jederzeit möglich.